4.8

4.8

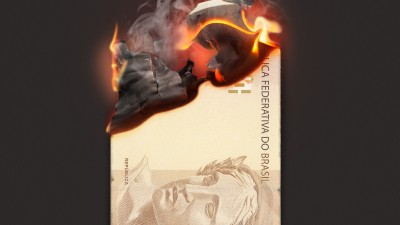

Azul protocola novo follow-on com expectativa de atrair R$ 4 bi em investimentos

Oferta de ações deve acontecer em 23 de abril.

Como parte do processo de reestruturação financeira, a Azul (AZUL4) protocolou um pedido de emissão de novas ações na CVM (Comissão de Valores Mobiliários). A companhia aérea quer levantar R$ 4,1 bilhões em investimentos por meio da operação.

✈ Segundo o documento, o follow deve ser definido no próximo dia 23 de abril, com a oferta de 450 milhões de ações. A empresa, no entanto, deixa claro que pode aumentar o número de papéis dependendo da demanda, alcançando a máxima de 697 milhões de ações.

O preço fixado para a oferta será de R$ 3,58, acima dos R$ 3,10 visto na abertura do mercado desta segunda-feira (14). Com isso, os investimentos totais devem ficar na faixa entre R$ 1,6 bi e R$ 4,1 bilhões, ainda de acordo com a empresa.

Os investidores atuais da companhia terão uma vantagem ao aumentar seu portfólio de ações da Azul. A empresa garante que, para cada ação comprada, um bônus adicional de subscrição deve ser concedido.

📈 Leia mais: Desempenhos em 2025: Bolsas dos EUA amargam e Brasil lidera

O valor captado será usado para reforçar o caixa da companhia, mas também para arcar com despesas obrigatórias. A reunião de ata do conselho, quando a emissão foi aprovada, fala em equitação de algumas notas de cupom que têm vencimento agendado para 2029. O negócio está sendo conduzido pelos bancos UBS, BTG Pactual e Citi.

Com o anúncio da emissão, as ações da Azul dispararam no pregão, conforme dados da bolsa de valores. Por volta das 11h, os papeis eram negociados em R$ 3,25, com alta de 8% desde o começo da manhã.

Reestruturação

Assim como outras aéreas brasileiras, a Azul vem passando por um longo processo de reestruturação na tentativa de colocar as contas em dia. A companhia que fortalecer sua estrutura de capital, aumentar a liquidez e ainda liquidar parte das dívidas que mantém com seus credores.

Recentemente, a Genial Investimentos reiterou sua recomendação de manutenção dos papéis da Azul na carteira, projetando um preço-alvo de R$ 9. A corretora destacou o bom desempenho operacional da empresa no último trimestre do ano passado, mas pontuou que 2025 pode ainda não ser um ano muito favorável para a marca.

“A oferta marca mais um passo da reestruturação financeira da Azul, mas carrega riscos relevantes para os acionistas minoritários. Considerando todas as etapas — como conversão de dívida em equity dos lessores, conversão de debêntures, compensação ao gerenciamento e unificação das ações ON e PN — a diluição pode ultrapassar 80%”, dizem os analistas.

AZUL4

AZUL0.69

-90,74 %

-5,57 %

0%

0.53

0.02

Lanterninhas da B3: Os 7 piores investimentos em 2025; veja lista

Seleto grupo de ações brasileiras chega a registrar perdas de até -83,90% no acumulado do ano.

Azul (AZUL4) recebe notificação da B3; veja motivo

A companhia afirmou que analisará e implementará as medidas necessárias.

Azul (AZUL4) tem prejuízo líquido ajustado de R$ 475,8 milhões no 2T25

No período, a empresa registrou receita operacional de R$ 4,94 bilhões, o maior valor para um segundo trimestre.

Azul (AZUL4) consegue aprovação dos EUA para acordo com Aercap; veja

A Azul também obteve o aval para rescindir vários contratos de arrendamento.

Azul (AZUL4) encerra mais de 50 rotas e decide deixar 13 cidades

Empresa vai reduzir em 10% o número de decolagens em voos nacionais e internacionais.

Azul (AZUL4) garante aporte bilionário com novos investidores nos EUA; entenda

O valor comprometido — equivalente a cerca de R$ 3,5 bilhões na cotação atual — representa uma possível injeção de capital relevante.

Ações da Azul (AZUL4) sobem quase 3% após financiamento bilionário

A notícia fortaleceu o sentimento positivo do mercado sobre os próximos passos do seu processo de recuperação judicial.

Azul (AZUL4) fecha junho com receita de R$ 1,64 bi e Ebitda ‘forte’; confira

A Azul registrou receita líquida de R$ 1,64 bi e Ebitda ajustado de R$ 420 mi em junho, com margem operacional de 25,6%.